マーベラス(7844)2025年3月期 決算短信〔日本基準〕(連結)

・2025年3月期 決算短信〔日本基準〕(連結)(マーベラス:PDF)

・剰余金の配当に関するお知らせ(マーベラス:PDF)

・取締役候補者に関するお知らせ(マーベラス:PDF)

・支配株主等に関する事項について(マーベラス:PDF)

・2025年3月期 決算説明資料(マーベラス:PDF)

・2025年3月期 決算説明動画(マーベラス:映像音出ます

・2025年3月期 決算説明動画 説明概要(マーベラス:PDF)

・FACTBOOK(2025年3月期)(マーベラス:PDF)

<Summary>

・減収減益、黒字は確保。前回予想(マーベラス:PDF)から純利益は下回る(その他は上回っている)

・「ファーマギア」はゲーム/アニメとも轟沈(そろそろまともな新規IP作ってくれませんか?)

・中国のアミューズメント(おそらくNARUTO)は、1.54億円減損

・今期は増収増益予想、前期より+2円増配予想の12円

・今期リリースのデジタルコンテンツ事業の基幹タイトル4作品は、いずれも前々期に実施した会計見直しの影響を受けないシリーズタイトルのため、リリース時より売上原価に計上される開発費負担が重く、売上の増加に比べて当期における利益の回復見込みが限定的

・前社長の佐藤さんは退任で、社内取締役は3→2人へ

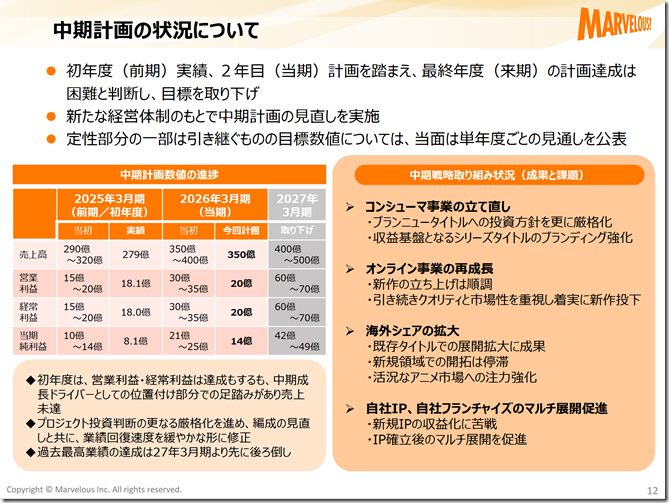

・中期計画は目標を取り下げ

・社長交代で、決算説明動画に照井さん初登場

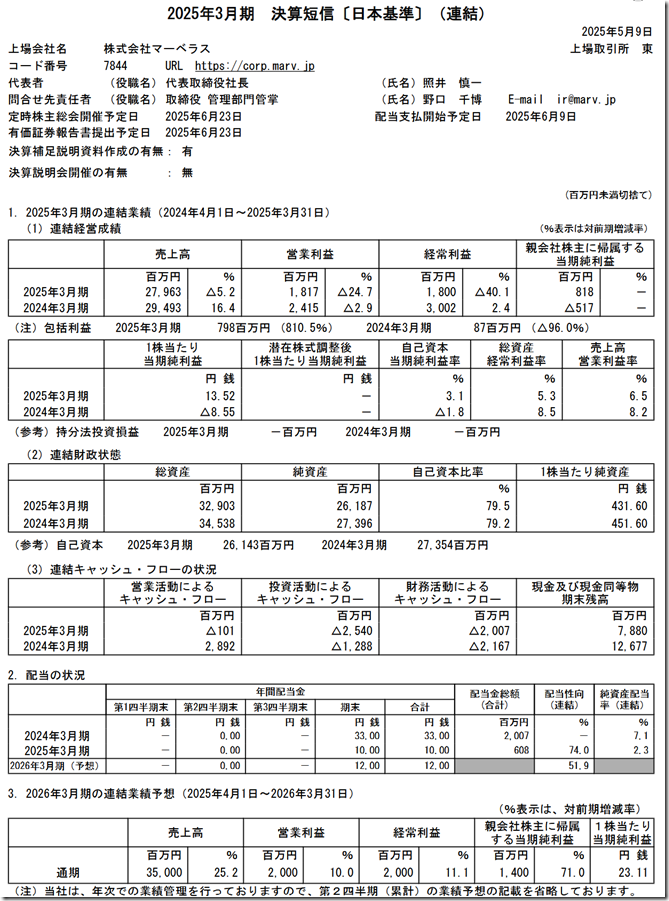

<連結経営成績>(累計)

| 売上高 | % | 営業利益 | % | 経常利益 | % | 四半期純利益 | % | |

| H27 Q4 | 26,441 | +30.1 | 4,412 | +46.8 | 4,583 | +50.7 | 2,178 | +15.7 |

| H28 Q4 | 31,820 | +20.3 | 5,418 | +22.8 | 5,228 | +14.1 | 3,602 | +65.4 |

| H29 Q4 | 29,387 | △7.6 | 5,754 | +6.2 | 5,810 | +11.1 | 4,165 | +15.6 |

| H30 Q4 | 25,291 | △13.9 | 5,147 | △10.6 | 5,105 | △12.1 | 3,513 | △15.6 |

| 2019 Q4 | 26,777 | +5.9 | 4,706 | △8.6 | 4,791 | △6.2 | 3,351 | △4.6 |

| 2020 Q4 | 25,365 | △5.3 | 2,449 | △48.0 | 2,502 | △47.8 | 1,797 | △46.4 |

| 2021 Q4 | 25,520 | +0.6 | 4,414 | +80.2 | 4,558 | +82.2 | 3,265 | +81.6 |

| 2022 Q4 | 25,728 | +0.8 | 4,600 | +4.2 | 5,054 | +10.9 | 3,817 | +16.9 |

| 25,341 | △1.5 | 2,488 | △45.9 | 2,931 | △42.0 | 1,925 | △49.6 | |

| 2024 Q1 | 6,883 | +29.4 | 531 | △31.9 | 886 | △21.7 | 609 | △19.0 |

| 13,999 | +21.2 | 1,153 | △35.0 | 1,646 | △32.3 | 1,110 | △33.0 | |

| 21,760 | +18.2 | 1,390 | △56.2 | 1,746 | △50.2 | 1,174 | △51.3 | |

| 29,493 | +16.4 | 2,415 | △2.9 | 3,002 | +2.4 | △517 | - | |

| 5,806 | △15.6 | 65 | △87.7 | 373 | △57.9 | 198 | △67.4 | |

| 12,877 | △8.0 | 592 | △48.6 | 373 | △77.3 | 78 | △92.9 | |

| 20,720 | △4.8 | 1,566 | +12.6 | 1,656 | △5.2 | 1,029 | △12.4 | |

| 2025 Q4 | 27,963 | △5.2 | 1,817 | △24.7 | 1,800 | △40.1 | 900 | - |

| 2026 Q4 | 35,000 | +25.2 | 2,000 | +10.0 | 2,000 | +11.1 | 1,400 | +71.0 |

単位:「百万円」、△はマイナス、%は前年同期との比較、各Qのリンクは各決算へのリンク(Air-be blog内)

画像Ver.

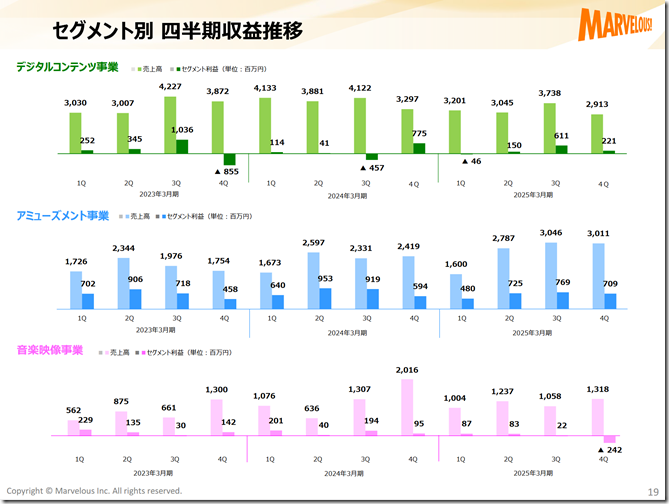

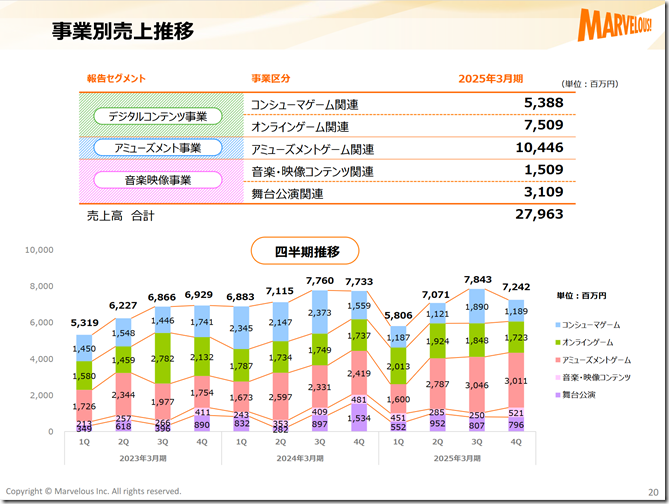

<セグメント別 業績>

決算短信(PDF)、決算説明資料(PDF) と 決算説明動画 説明概要(PDF)から抜粋

■デジタルコンテンツ事業

売上高:128.98億円(前期比16.4%減)、セグメント利益:9.37億円(前期比97.6%増)

(売上:コンシューマゲーム:53.88億円、オンラインゲーム:75.09億円)

(コンシューマ部門)

・新作オリジナルタイトルとして2024年11月1日に『FARMAGIA(ファーマギア)』を発売したが、当初販売計画を大きく下回る結果、基幹タイトルの発売が本作のみで、売上は昨年比で大幅に減少

・前期末に実施した会計上の見積りの変更により研究開発費が増加したが、売上原価が大きく減少したことで、利益は大幅に改善

・『牧場物語 再会のミネラルタウン』の BEST PRICE 版や、子会社ジー・モードより発売した『オホーツクに消ゆ』のリメイク版が堅調に推移

(オンライン部門)

・2024年4月19日に配信を開始した新作スマートフォン向けゲームアプリ『ビックリマン・ワンダーコレクション』が順調に立ち上がり、収益寄与

・既存タイトルにおいては、経年により売上が減少したものの、コラボイベント等の各タイトルの施策が堅調に推移し、計画を上回る推移となり、業績貢献

■アミューズメント事業

売上高:104.46億円(前期比15.8%増)、セグメント利益:26.85億円(前期比13.6%減)

・ポケモンキッズアミューズメントマシンの最新作『ポケモンフレンダ』を2024年7月11日より稼動開始し、同年9月、11月、2025年2月に新弾となる「2~4弾」をそれぞれ展開し、歴代ポケモンキッズアミューズメントマシン最速となる約1ヶ月で「フレンダピック」(配出物)の配出枚数が1,000万枚を突破するなど、順調な立ち上がり

・海外『ポケモンガオーレ』についても好調に推移し、筐体入れ替え前の稼動最終年ながら、前期を上回る業績

・新コンセプトのクレーンゲーム機『TRYCATCH(トライキャッチ)』を、2024年11月より全国のアミューズメント施設にて順次稼動を開始

・海外売上の拡大や『TRY CATCH』の発売により増収となったものの、国内キッズアミューズメントマシンの新機種入れ替えに伴う費用先行や海外新規ビジネスの一部不振等により減益

■音楽映像事業

売上高:46.18億円(前期比8.3%減)、セグメント利益:▲0.49億円(前期はセグメント利益5.31億円)

(売上:音楽・映像:15.09億円、舞台公演:31.09億円)

・TVアニメ『刀剣乱舞 廻 -虚伝 燃ゆる本能寺-』を2024年4月から、TVアニメ『女神のカフェテラス』の第2期を同年7月から、プリキュアシリーズのオリジナルTVアニメ『魔法つかいプリキュア!!~MIRAI DAYS~』、TVアニメ『悪役令嬢転生おじさん』及びTVアニメ『FARMAGIA(ファーマギア)』を2025年1月から放送

・TVアニメ『わんだふるぷりきゅあ!』をはじめとした「プリキュア」シリーズ関連タイトルや、TVアニメ『望まぬ不死の冒険者』等のパッケージ商品化

・劇場版プリキュアの最新作『わんだふるぷりきゅあ!ざ・むーびー!』が2024年9月13日に公開となり、好調な成績

・「ミュージカル『テニスの王子様』」や「舞台『刀剣乱舞』」、『ワールドトリガー the Stage』、「『Dancing☆Starプリキュア』The Stage」等のシリーズ作品の新作公演や、「舞台『弱虫ペダル』」の最終公演、「ミュージカル『憂国のモリアーティ』」のコンサート公演等を実施し好評を博したほか、今期の新規作品として『演劇【推しの子】2.5次元舞台編』「舞台『魔道祖師』」等の公演を実施

・事業全体としては、舞台公演関連のパッケージ販売売上や配信収入が大きく減少し、また、一部アニメ作品の映像コンテンツ資産について将来の回収可能性を厳しく評価した結果、一括償却を行い評価損として原価計上し、新規IPの育成にかかる投資損失がかさんだことにより、セグメント損失を計上

<黒歴史の3年間・・・なbelieveはこう見る>

佐藤さんが社長だった 2023年~2025年年度

申し訳ないけれど、リリースされるタイトルも業績もいやぁひどがったですね。

仕込み時期がコロナ禍など環境に対応するのも大変だったとは思いますが、それにしても実力も運も全くなかった感じ。

お疲れ様でした。

変わった照井社長はセガ→アトラス→アミューズメント事業ということで、

アミューズメントのポケモンがなければマーベラスは終わってたと思うので、手腕に期待ですね。

アミューズメント以外の見識はどうなんだろう?って感じもするので、

内部昇格もよいですが、外から実力のある方が統括会長ポジションとかでもいいので、いた方がよい気がします。

今期については、現段階の発表だと

本格的な利益貢献は下期を見込んでおり、例年以上に下期偏重の利益計画となると保険をかけつつ

デジタルコンテンツは

・前回中期計画発表時からパイプラインを【コンシューマ2・オンライン2】 →【コンシューマ3・オンライン1】に修正

オンラインの1タイトル減については、中止ではなく、クオリティアップのため翌期に延期、翌期全体のパイプラインにつきましては、あらためて発表

・複数のインディー、アクイジションタイトルのリリースを予定

(アクイジションタイトル=海外でリリースされた日本版の取得・獲得タイトルだと思われる)

・龍の国 ルーンファクトリー(2025/06/05:Switch2同時発売にスライド)

・牧場物語 Let’s!風のグランドバザール(2025/08/27~28)

・DAEMON X MACHINA TITANIC SCION(2025/09/05)

・ブラウザ三国志 天(2025年配信予定)

マーベラスとしてはこれ以上ないくらいの強力なタイトルが揃っていますが、

シリーズものは「開発費がリリース時より原価計上される」ようなので、

開発費と利益がまずは相殺されて、下期=10月以降の利益貢献というのは分かる気がします。

「龍の国」と「牧場物語」はSwitchでもSwitch2でも出来るタイトルなので、Switch2の供給が不足しても

大丈夫そうな感じはしますし、Switch2の普及スピードが早くても恩恵にあやかれるのではないかと。

「サクナヒメ外伝」は、現時点では来期以降(2026年4月以降)っぽいですね。

音楽映像事業のアニメ事業では

> 今期は新しい取り組みにもチャレンジする予定で準備を進めております

らしいけど何をやるんやろ。

さてさて中期計画の状況も出ていたので、

「ファーマギア」がすべて悪いということになると思いますが、

出てくる新作がポンコツばかりなんで、続編等で頑張るしかないよねは分かる。

0→1に苦戦してるし、牧場物語とかを見てると1→10にするのも大変なんですが、

> 自社IP、自社フランチャイズのマルチ展開促進

> ・新規IPの収益化に苦戦

> ・IP確立後のマルチ展開を促進

売れる新規オリジナルIP、売れてからの広がっていくオリジナルIPが出来るときはいつかな・・・。

関連記事

コメントはまだありません。